ไทยซัมมิท ชี้แจง! ไม่ได้ขายกิจการ ตามข่าวที่ออกไป และ ไม่ประสงค์เป็นเครื่องมือทางการเมือง

บริษัท ไทยซัมมิท โอโตพาร์ท อินดัสตรี้ จำกัด

THAI SUMMIT AUTOPARTS INDUSTRY CO., LTD.

4/3 หมู่ 1 ถ.บางนา-ตราด กม.16 ต.บางโฉลง อ.บางพลี จ.สมุทรปราการ 10540 โทร. 02 325 8000, 02 337 0022

4/3 Village No.1 Bangna-Trad Road KM.16, Bangchalong Sub-district, Bangplee District, Samutprakarn 10540 Tel. (+66)2 325 8000, (+66)2 337 0022

วันที่ 5 กุมภาพันธ์ 2569

เรื่อง การชี้แจงเกี่ยวกับข่าวการขายกิจการของบริษัท

สืบเนื่องจากที่มีกระแสข่าวว่า ผู้ถือหุ้นกลุ่มบริษัทไทยซัมมิทจะมีการขายธุรกิจ ทางบริษัทขอชี้แจงว่า กระแสข่าวดังกล่าวไม่เป็นความจริงอย่างใด ในส่วนที่บริษัทมีการจ้างที่ปรึกษาระดับสากล ถือเป็นไปตามปกติของการดำเนินงานที่มีการจ้างที่ปรึกษาเป็นครั้งคราวในงานหลายด้านอยู่แล้ว ทั้งในส่วนที่เป็นที่ปรึกษาทางด้านการเงินและที่ปรึกษาด้านอื่นนอกเหนือจากการเงิน

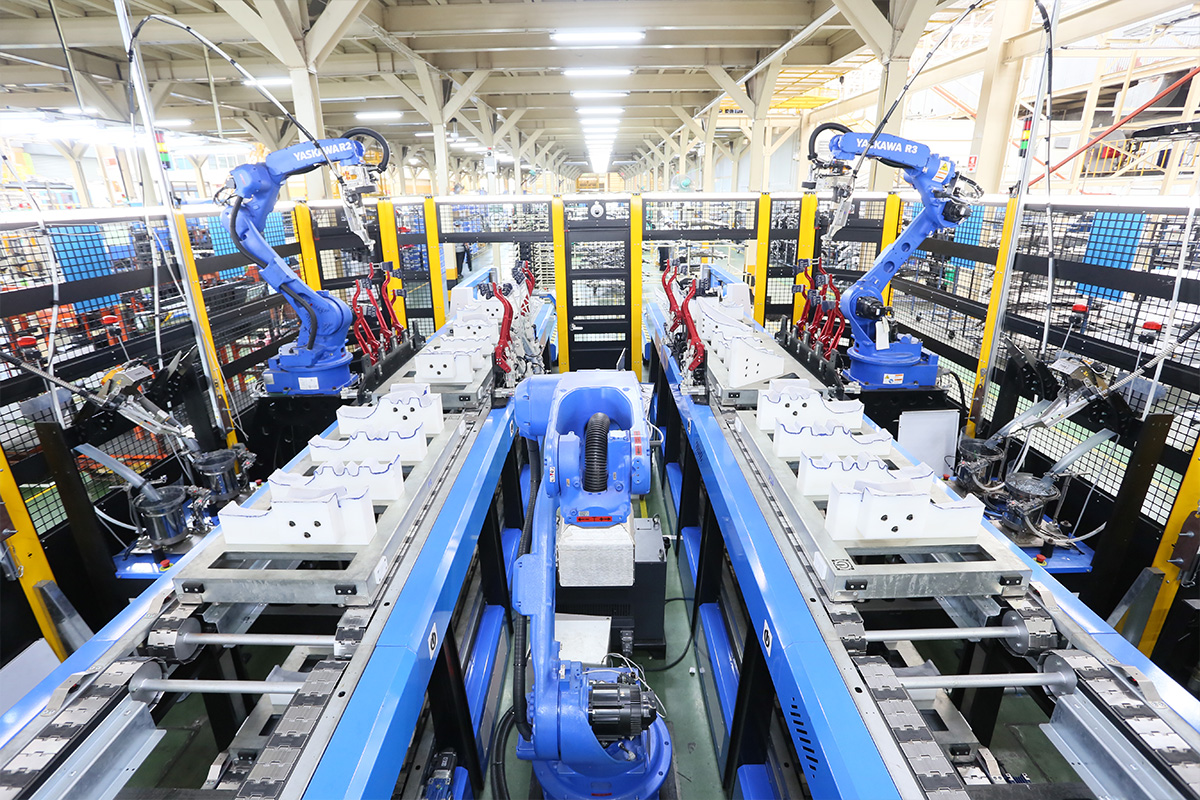

บริษัทจึงขอชี้แจงมาเพื่อให้คู่ค้า หุ้นส่วน สถาบันการเงิน มีความมั่นใจได้ว่ากิจการของบริษัทยังคงดำเนินงานอย่างเป็นปกติ มีศักยภาพที่มั่นคง และมีความภูมิใจที่เป็นบริษัทคนไทยที่มีเทคโนโลยีชั้นนำ สามารถยืนหยัดบนเวทีโลกได้ท่ามกลางกระแสความเปลี่ยนแปลงในโลกยานยนต์

ทั้งนี้บริษัทยืนยันว่าสมาชิกในครอบครัวของกลุ่มผู้ถือหุ้นที่ทำงานการเมือง ไม่ได้มีส่วนร่วมในการตัดสินใจในการบริหารงานของบริษัทแต่อย่างใด และบริษัทไม่ประสงค์เห็นการนำเรื่องการประกอบธุรกิจมาเป็นเครื่องมือทางการเมืองเพื่อทำลายความน่าเชื่อถือของบุคคลหรือพรรคการเมืองใด

จึงเรียนมาเพื่อทราบ

กลุ่มบริษัทไทยซัมมิท

ข่าวลือ! ก่อนหน้านี้

ไทยซัมมิทอาจขายกิจการ วิเคราะห์เชิงลึกต่ออุตสาหกรรมชิ้นส่วนยานยนต์ไทยในยุคเปลี่ยนผ่านสู่ EV

ข่าวการที่ Thai Summit Group กำลังพิจารณาความเป็นไปได้ในการขายกิจการ นับเป็นหนึ่งในสัญญาณสำคัญของการเปลี่ยนผ่านเชิงโครงสร้างในอุตสาหกรรมยานยนต์ไทย โดยเฉพาะในช่วงที่รถยนต์ไฟฟ้า (EV) กำลังเร่งเปลี่ยนห่วงโซ่อุปทาน (supply chain) ทั่วโลก

ภาพรวมดีลที่อาจเกิดขึ้น

ตามข้อมูลจากแหล่งข่าว ไทยซัมมิทกำลังอยู่ในช่วงหารือเบื้องต้นเกี่ยวกับการขายกิจการ โดยมีการประเมินมูลค่าที่อาจอยู่ระหว่าง 1.5–2.0 พันล้านดอลลาร์สหรัฐ หรือ 50,000 – 63,000 ล้านบาท แม้ยังไม่มีการแต่งตั้งที่ปรึกษาทางการเงินอย่างเป็นทางการ แต่ธนาคารเพื่อการลงทุนระดับโลกได้เริ่มนำเสนอแนวทางแก่ครอบครัวผู้ถือหุ้นแล้ว

ผู้ซื้อที่ถูกเสนอชื่อในเชิงแนวคิด ได้แก่

-

CVC Capital Partners

-

Warburg Pincus

-

Blackstone Inc.

ซึ่งล้วนเป็นกองทุน Private Equity ขนาดใหญ่ที่มีประสบการณ์ลงทุนในอุตสาหกรรมการผลิตและซัพพลายเชนระดับโลก

ในเชิงตัวเลข ไทยซัมมิทมีรายได้ต่อปีมากกว่า 2.6 พันล้านดอลลาร์ หรือ 82,000 ล้านบาท และ EBITDA มากกว่า 250 ล้านดอลลาร์ หรือ 7,959 ล้านบาท พร้อมฐานพนักงานกว่า 20,000 คน และโรงงานในหลายประเทศ เช่น จีน ญี่ปุ่น และอินเดีย ถือเป็นหนึ่งในผู้ผลิตชิ้นส่วน Tier-1 รายใหญ่ที่สุดของภูมิภาค

แรงกดดันจากการเปลี่ยนผ่านสู่รถยนต์ไฟฟ้า

การเปลี่ยนผ่านจากรถยนต์สันดาป (ICE) ไปสู่ EV ไม่ได้กระทบเฉพาะผู้ผลิตรถยนต์ แต่ส่งผลโดยตรงต่อผู้ผลิตชิ้นส่วน ชิ้นส่วนจำนวนมากในรถ ICE เช่น ระบบไอเสีย เครื่องยนต์ และระบบส่งกำลัง มีความสำคัญลดลงใน EV ขณะที่ความต้องการย้ายไปสู่:

-

ระบบแบตเตอรี่

-

มอเตอร์ไฟฟ้า

-

อิเล็กทรอนิกส์กำลัง (power electronics)

-

ซอฟต์แวร์ควบคุม

ผู้ผลิตชิ้นส่วนแบบดั้งเดิมจึงเผชิญ margin pressure และต้องลงทุนสูงเพื่อปรับสายการผลิต

ในบริบทของไทย ยอดขายรถยนต์ปี 2568 เพิ่มขึ้นสู่ระดับสูงสุดในรอบสองปี โดย EV คิดเป็นประมาณ 45% ของยอดส่งมอบ สะท้อนการเปลี่ยนแปลงเชิงโครงสร้างที่รวดเร็ว ขณะที่การผลิตปี 2569 คาดว่าจะอยู่ราว 1.5 ล้านคัน

สำหรับไทยซัมมิท การแข่งขันในตลาด EV ทำให้การประเมินมูลค่าปัจจุบันต่ำกว่าที่เคยมีการประเมินไว้ในปี 2567 ซึ่งเคยสูงถึง 2.8 พันล้านดอลลาร์ หรือ 89,000 ล้านบาท

มิติครอบครัวธุรกิจและการสืบทอดกิจการ

ไทยซัมมิทเป็นธุรกิจครอบครัวที่ก่อตั้งโดย พัฒนา จึงรุ่งเรืองกิจ และเติบโตเป็นหนึ่งในเสาหลักของอุตสาหกรรมยานยนต์ไทย หลังการถึงแก่อสัญกรรมของผู้ก่อตั้งในปี 2545 ประเด็นการสืบทอดกิจการกลายเป็นความท้าทาย ธนาคารที่เกี่ยวข้องมองว่าการขายกิจการอาจเป็นทางออกเชิงกลยุทธ์ โดยเฉพาะในช่วงที่ธุรกิจครอบครัวในเอเชียจำนวนมากกำลังเผชิญโจทย์รุ่นเปลี่ยนผ่าน (generational transition)

ประเด็นนี้ยิ่งซับซ้อนขึ้นจากบริบททางการเมือง โดยสมาชิกบางส่วนของครอบครัวเคยเชื่อมโยงกับ พรรคก้าวไกล ซึ่งถูกยุบในปี 2567 และช่วงเวลาของดีลยังใกล้กับการเลือกตั้งวันที่ 8 กุมภาพันธ์

ผลกระทบต่ออุตสาหกรรมยานยนต์ไทย

หากดีลเกิดขึ้นจริง จะมีผลเชิงโครงสร้างต่อ ecosystem ยานยนต์ไทย:

1. การไหลเข้าของทุนต่างชาติ Private equity ระดับโลกอาจเร่งการลงทุนในเทคโนโลยี EV และการปรับโครงสร้างองค์กร

2. การยกระดับเทคโนโลยี อาจเกิดการถ่ายทอดเทคโนโลยีและมาตรฐานการผลิตใหม่ เพื่อแข่งขันใน supply chain โลก

3. ความเสี่ยงด้านการจ้างงาน การปรับโครงสร้างหลังการเข้าซื้ออาจกระทบแรงงานบางส่วน แม้ระยะยาวอาจสร้างงานทักษะสูงเพิ่มขึ้น

4. สัญญาณต่อผู้ผลิตรายอื่น ดีลนี้อาจเป็น precedent ให้ผู้ผลิตชิ้นส่วนรายอื่นพิจารณาพันธมิตรหรือการควบรวมกิจการ

บทสรุปเชิงกลยุทธ์

การพิจารณาขายกิจการของไทยซัมมิทไม่ใช่เพียงดีลธุรกิจธรรมดา แต่สะท้อน megatrend ของอุตสาหกรรมยานยนต์โลก:

-

การเปลี่ยนผ่านสู่ EV

-

การรวมศูนย์ทุนใน supply chain

-

ความท้าทายของธุรกิจครอบครัวรุ่นเปลี่ยนผ่าน

-

ความไม่แน่นอนทางการเมือง

แม้การหารือยังอยู่ในระยะเริ่มต้นและอาจไม่จบลงด้วยการขายจริง แต่กรณีนี้เป็นตัวชี้วัดสำคัญว่าผู้เล่นดั้งเดิมในอุตสาหกรรมกำลังต้องตัดสินใจเชิงกลยุทธ์ครั้งใหญ่